Couverture des risques: les banques françaises au Maroc toujours plus performantes à fin juin 2019

CDM, la SGMB et la BMCI affichent des taux de couverture de leur créances en souffrance plus importants que ceux de leurs consoeurs marocaines. Le calcul de ce taux en prenant en compte les nouveautés de la normes IFRS 9 donne toutefois un avantage aux grandes banques marocaines.

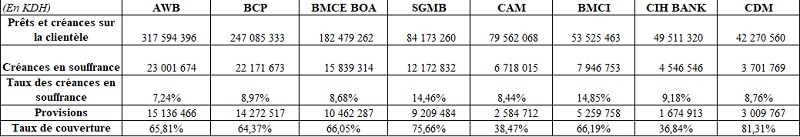

A fin juin 2019, les banques françaises installées au Maroc continuent d’afficher les meilleurs taux de couverture de leurs créances en souffrance. En effet, en consolidé, ce sont Crédit du Maroc, la SGMB et la BMCI qui affichent les meilleurs ratios, avec respectivement 81,31%, 75,66% et 66,19%.

Calculs: LeBoursier

Les trois plus grandes banques marocaines de la place, à savoir Attijariwafa bank, le groupe BCP et BMCE Bank of Africa, affichent des taux de couverture corrects, à respectivement 65,81%, 64,37%, et 66,05%. Ces trois banques considérées d’importance systémique par le régulateur, sont souvent citées en relation avec les risques liés à leurs filiales en Afrique subsaharienne, où les créances en souffrance sont assez élevées et induisent souvent un coût de risque significatif en consolidé.

Sur le volet créances en souffrance, la majorité des banques de la place affichent un taux oscillant autour de 8% de la globalité de leurs créances clientèle. Le taux le plus élevé chez les banques marocaines est celui de CIH Bank, à 9,18% ; alors que ceux des françaises BMCI et SGMB culminent à respectivement 14,85% et 14,46%.

Les taux élevés affichés par ces deux banques ont d’ailleurs été prisés par l’agence de notation internationale Fitch Ratings, qui avançait dans un rapport paru en 2017 que la pratique de provisionnement et de classification des banques marocaines sous-estime l’ampleur réelle de la faiblesse du portefeuille crédits.

"La Société Générale et la BMCI qui suivent des politiques plus prudentes imposées par leurs maisons mères françaises ont des ratios plus élevés", expliquait l’agence dans son rapport. Fitch estimait qu’en réalité, le taux des créances douteuses globales dans le système bancaire marocain s’alignait sur un niveau représentant entre 12 et 14% des portefeuilles ; et non les niveaux oscillant entre 8% et 9% communiqués par Bank Al-Maghrib. Une estimation réfutée par la Banque centrale.

Il convient de rappeler que la même agence a indiqué, en janvier 2019, que le taux des créances en souffrance dans le système bancaire marocain avait atteint 9,8% à fin juin 2018, un niveau qu'elle considérait comme "beaucoup plus élevé que celui des marchés développés".

Un meilleur taux de couverture avec l'IFRS 9

L’entrée de la norme IFRS 9 en vigueur en janvier 2018 a néanmoins introduit une nouvelle approche de reconnaissance des dépréciations des prêts; et donc une nouvelle approche de provisionnement et même de calcul du taux de couverture des créances en souffrance.

Alors que le modèle précédent (IAS 39) se basait uniquement sur les pertes de crédits avérées, l'IFRS 9 adopte une approche en trois phases, ou "buckets". L’affectation d’un prêt dans chacune des phases est basée sur l’existence ou non d’une augmentation significative de son risque de crédit, depuis sa comptabilisation initiale; et ce selon une approche graduelle.

Le bucket 1 contient le portefeuille sain, où aucune augmentation significative du risque de crédit depuis la comptabilisation initiale n'a été constatée. Le bucket 2 représente le portefeuille avec détérioration significative du risque de crédit, et le bucket 3 représente le portefeuille en défaut, et donc les créances en souffrance.

L'IFRS 9 engendre une augmentation globale des dépréciations pour risque de crédit, dans le sens où elle introduit le calcul d’une perte de crédit à 1 an pour tous les actifs financiers (même sains, donc ceux du bucket 1), en plus de la prise en compte de scénarios prospectifs dans l’évaluation des pertes de crédits attendues (pour les buckets 2 et 3).

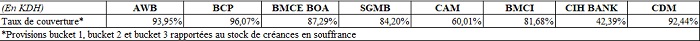

Les dépréciations enregistrées au niveau des trois buckets, rapportées au niveau des créances en souffrance (créances enregistrées uniquement dans le bucket 3), donnent un nouveau taux de couverture que les banques mettent de plus en plus en avance, car il est plus élevé et reflète dans quel mesure les créances en souffrance sont couvertes par des provisions.

Calculs: LeBoursier

Ces taux sont nettement plus élevés que ceux indiqués en haut, qui selon la logique des buckets, ne prennent en compte que les dépréciations enregistrées au niveau du bucket 3 pour les rapporter aux créances en souffrance. A travers ce nouveau mode de calcul, les trois grandes banques marocaines affichent de meilleurs taux de couverture.

Vous avez un projet immobilier en vue ? Yakeey & Médias24 vous aident à le concrétiser!Si vous voulez que l'information se rapproche de vous

Suivez la chaîne Médias24 sur WhatsApp

L'or à des niveaux historiques, Managem en profitera

Bitcoin : hausse attendue d'ici la fin de l'année grâce au halving

Le groupe Atlantique en passe de prendre un nouveau virage avec l’entrée de CDG Invest dans son capital

Le MASI euphorique sur certains secteurs comme l'immobilier et le BTP

TGCC : désengagement de Mediterrania Capital confirmé au profit d’investisseurs locaux