Le groupe Clasquin a-t-il finalisé l'acquisition de 63,5% du capital de Timar SA ?

Brian Brequeville

| Le 28/3/2023 à 13:37

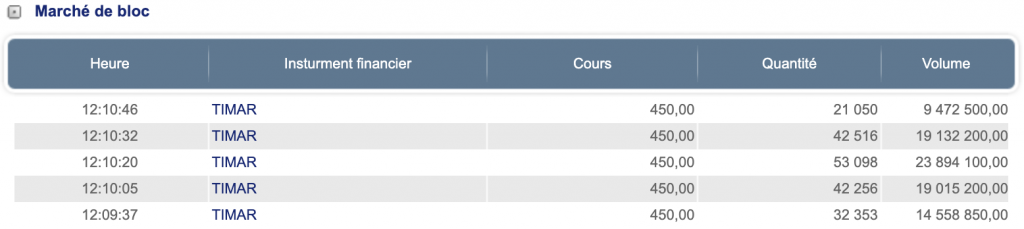

En début d’année, le groupe Timar avait annoncé être en négociation exclusive avec le groupe Clasquin pour l’acquisition de 63,57% du capital et des droits de vote de Timar SA. Ce 28 mars, sur le marché de Bloc, 191.273 actions, soit 63,52% de son capital, ont été échangées aux prix de 450 dirhams l’action, soit un total de 86 MDH.

Le 17 janvier, le groupe coté Timar annonçait dans un communiqué être en négociation exclusive pour céder 63,57% du capital et des droits de vote de Timar SA. au groupe Clasquin, spécialisé dans l’ingénierie en transport aérien et maritime.

L’acquisition semble avoir été réalisée aujourd’hui sur le marché de Bloc à la Bourse de Casablanca. Un total de 191.273 actions ont été échangées à un cours unitaire de 450 dirhams, soit un total de 86 MDH. Ces 191.273 actions représentent 63,5% du capital du groupe, composé d’un total de 301.100 actions.

Cette acquisition serait suivie d’une offre publique d’achat obligatoire sur le solde du capital de Timar.

Vous avez un projet immobilier en vue ? Yakeey & Médias24 vous aident à le concrétiser!Si vous voulez que l'information se rapproche de vous

Suivez la chaîne Médias24 sur WhatsApp

© Médias24. Toute reproduction interdite, sous quelque forme que ce soit, sauf autorisation écrite de la Société des Nouveaux Médias. Ce contenu est protégé par la loi et notamment loi 88-13 relative à la presse et l’édition ainsi que les lois 66.19 et 2-00 relatives aux droits d’auteur et droits voisins.

lire aussi

| Le 25/4/2024 à 15:04

Maroc Telecom : des résultats au 1er trimestre conformes aux prévisions et des menaces persistantes

Le groupe a affiché une légère hausse de ses revenus et une stagnation de sa profitabilité à fin mars. Ces résultats sont sans surprise. Le groupe, dans le sillage de la Coupe du monde 2030, devra fortement investir dans la 5G qui se fait encore attendre. La menace de l'amende est toujours présente, malgré l'appel de la décision judiciaire dans son litige avec Wana.

| Le 25/4/2024 à 10:01

Maroc Telecom. Hausse des revenus au 1er trimestre, profitabilité stable

Le groupe affiche une légère hausse de ses revenus à fin mars 2024, poussés par les filiales Moov. La profitabilité globale du groupe reste stable sur la période à 1.528 MDH. Les revenus au Maroc reculent de 1,3%, notamment du fait de la baisse du Mobile.

| Le 24/4/2024 à 14:10

L'or à des niveaux historiques, Managem en profitera

L'once d'or flirte désormais avec les 2.400 dollars. Du jamais vu. Cette hausse va à contre-courant de la situation macroéconomique actuelle. Factuellement, l'accélération de la hausse du cours ne trouve pas de raison fondamentale, excepté les inquiétudes géopolitiques au Proche-Orient. Managem, dont la moitié des revenus proviennent de l'or, devrait profiter de cette bonne dynamique des prix.

| Le 24/4/2024 à 9:03

Bitcoin : hausse attendue d'ici la fin de l'année grâce au halving

Historiquement, le halving tire le cours du bitcoin à la hausse. Cependant, cet effet n'est pas instantané. D'ailleurs, le cours du bitcoin n'a que peu évolué depuis le dernier halving en date du 20 avril. L'offre baissera de facto et les prix à moyen terme seront tirés à la hausse si le niveau de demande actuelle demeure soutenue par les ETF.

| Le 23/4/2024 à 12:10

Le groupe Atlantique en passe de prendre un nouveau virage avec l’entrée de CDG Invest dans son capital

La filiale d’investissement de CDG est entrée dans le tour de table du groupe Atlantique en acquérant 20% du capital. Une opération qui permettra au groupe éducatif d’accélérer sa croissance et son développement. Le président du groupe Atlantique, Rachid M’Rabet, en a dévoilé les contours lors d’une conférence de presse organisée à l’occasion, le mardi 22 avril.

| Le 22/4/2024 à 16:56

Le MASI euphorique sur certains secteurs comme l'immobilier et le BTP

Les deux valeurs du secteur BTP, TGCC et Jet Contractors, affichent des progressions respectives en bourse de 70% et 117% en YTD. Les cours bénéficient de l'accueil favorable du marché concernant les résultats 2023, ainsi que de bonnes perspectives de développement dans le cadre de la Coupe du monde 2030 et des grands projets d'infrastructure.