Jumia : la licorne africaine secouée par un scandale financier à Wall Street

Un mois à peine après son introduction à la Bourse de New York, Jumia entame une chute libre, lâchant plus de 50% de sa valeur. En cause : des accusations de fraude émises par la plateforme boursière Citron Research.

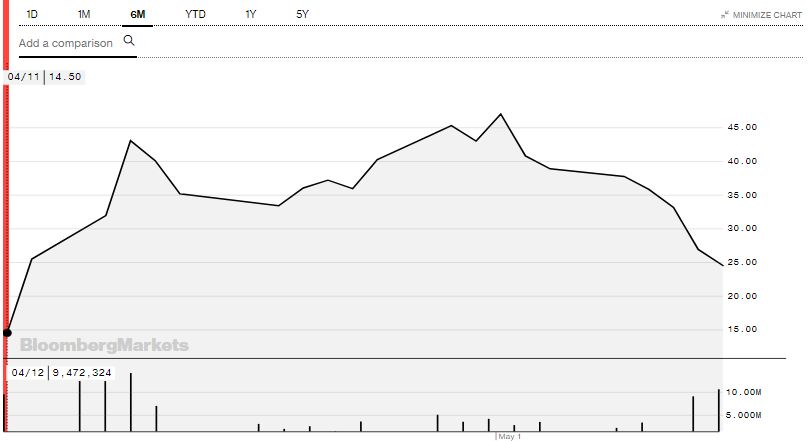

Introduite en grande pompe le 12 avril à un cours de 14,50 dollars, l’action Jumia a atteint un pic de 46,99 dollars le 1er mai (une performance de plus de 220% en moins d’un mois), avant d'entamer une chute libre de 54%, pour se situer actuellement à 21,25 dollars (cours du lundi 13 mai).

Evolution du cours de Jumia depuis son IPO

Source : Bloomberg

A l'origine de cette descente, des accusations de fraude émises le 9 mai par Citron Research, une plateforme web, vieille de 18 ans, qui suit les valeurs cotées sur les marchés internationaux. Des accusations relayées par plusieurs journaux américains et qui ont coupé court à l'euphorie ambiante autour de cette IPO, la première du genre pour un opérateur africain à Wall Street.

’’En 18 ans de publication, Citron n’a jamais vu une fraude aussi évidente que Jumia’’, annonce d'emblée Citron Research dans son papier.

‘’Que faites-vous lorsque vous êtes au bord de la faillite, que vos principaux actionnaires ne vous financent plus et que votre plus proche concurrent vient d'être vendu à une évaluation astronomique? Vous gonflez les chiffres et espérez pouvoir céder des actions à des investisseurs américains’’, commente avec un ton sarcastique la firme de recherche.

Pour donner du crédit à ces allégations, Citron Research affirme détenir un document confidentiel qui a été présenté par Jumia en octobre 2018 à ses investisseurs, soit 6 mois avant l'IPO. Avant de solliciter le marché américain, l'entreprise avait tenté à cette date de faire une levée privée, affirme le site américain.

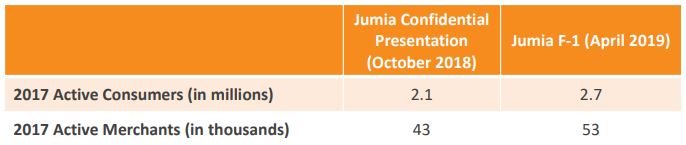

Ce document comporte selon Citron des informations présentées par le management de Jumia aux investisseurs qui sont totalement différentes de celles fournies au niveau du formulaire F-1, délivré à la SEC (Securities and Exchange Commission, l'organisme fédéral américain de réglementation et de contrôle des marchés financiers) pour l’introduction de la valeur à la Bourse de New York.

‘’Lorsqu’une entreprise se présente à des investisseurs avant son introduction en bourse, omet des faits importants et apporte des changements à des paramètres financiers essentiels afin de rendre l’entreprise plus viable, cela s’appelle de la fraude’’, tonne Citron Research.

Source: Citron Research

Voici, selon Citron Research, un comparatif entre certaines informations présentées en octobre 2018 aux investisseurs et celles contenues dans la notice d'information (dossier F-1) soumise à la SEC pour l'IPO d'avril 2019 :

Source: Citron Research

En commentant ces chiffres, Citron estime qu’afin d’obtenir plus d’argent auprès des investisseurs, Jumia a gonflé de 20 à 30% le nombre de ses consommateurs actifs et de ses commerçants actifs.

« L'information la plus troublante que Jumia a retiré de son dossier F-1 est que 41% des commandes avaient été retournées, non livrées ou annulées. Cette information avait été divulguée dans la présentation confidentielle pour les investisseurs en octobre 2018… À la place de cette information, Jumia a révélé (à la SEC, NDLR) que les commandes représentant 14,4% de son GMV [Gross Merchandise Volume ou le volume brut des marchandises, ndlr] étaient soit des livraisons échouées, soit retournées par les consommateurs en 2018».

Autrement dit, Jumia aurait selon Citron trompé le marché américain sur les ordres annulés, une manière de gonfler ses revenus et son potentiel de croissance et de génération de cash. Une accusation très grave...

Dans son réquistoire, Citron fait également référence aux médias nigérians, le plus grand marché de Jumia, qui ont accusé à plusieurs reprises l'entreprise d’"activité frauduleuse".

La réaction de Citigroup, Conseiller financier de Jumia

Ces accusations ne sont pas restées sans réponses. La première réaction est venue de Citigroup Global Markets, banque d'affaires de Jumia. Dans une note de recherche publiée le 10 mai, la banque a qualifié les accusations de Citron de "manipulation", mais a recommandé également à son client de "communiquer davantage sur son activité".

«Citron déduit que la société a gonflé ses chiffres concernant ses clients pour son IPO en comparaison avec le document qui a été présenté auparavant à ses investisseurs. Étant donné que ce document n'a pas été rendu public, il est difficile d’évaluer cette affirmation. Bien qu'il soit possible que ces données aient été manipulées de manière frauduleuse...», répond Citigroup.

‘’Cela ne devrait pas surprendre les investisseurs de Jumia que le pourcentage des marchandises retournées est élevé. Ce taux a été référencé à plusieurs reprises dans le formulaire (pages 32 et 87), et il a été mis en évidence à plusieurs reprises par la direction de Jumia. Nous ne sommes pas au courant du taux des 41% avancé par Citron (...) Cependant, nous reconnaissons que Jumia a choisi de ne pas divulguer ce taux... Nous pensons que Jumia pourrait divulguer davantage certains aspects de ses activités, pour une question de transparence et de bonnes pratiques’’, estime le conseiller financier de l'entreprise, comme pour protéger ses arrières en cas de pépin.

Si vous voulez que l'information se rapproche de vous

Suivez la chaîne Médias24 sur WhatsApp

Oncorad : “D’ici début 2026, nous souhaitons tripler la valeur du groupe” (Redouane Semlali)

BKGR anticipe une hausse de 13,4% de la capacité bénéficiaire de la cote cette année à 33,2 MMDH

Auto Hall : hausse de 9,3% du chiffre d’affaires consolidé à fin mars

Retraites : la CDG dresse le bilan de la CNRA et du RCAC au titre de l'année 2023

Alliances intègre l’indice MSCI Frontier Market