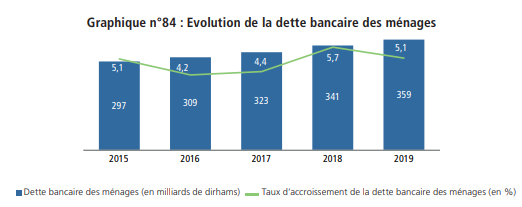

La dette bancaire des ménages monte à 360 milliards de DH ou 31% du PIB

Dans son rapport 2019 sur la supervision bancaire, Bank Al Maghrib révèle une hausse de 5,1% de la dette bancairedes ménages. Malgré un ralentissement des crédits à l’habitat, les crédits à la consommation booste la dette des ménages à 359 milliards de dirhams. Les détails.

Dans son rapport 2019 sur la supervision bancaire, Bank Al Maghrib (BAM) analyse la situation de l’endettement des ménages. Pour ce faire, les crédits habitat et à la consommation de 8 banques et 10 sociétés de financement, cumulant des parts de marché de 95% en termes de prêts à l’habitat et de 98% en termes de crédits à la consommation, ont été passés au crible.

Globalement, sur l’année 2019 la dette bancaire des ménages a poursuivi sa hausse pour atteindre 358,6 milliards de dirhams, soit 5,1% de plus qu’en 2018.

Rapporté à la production de richesse nationale, l’encours demeure stable en s’établissant à 31% du PIB. BAM indique que le crédit à la consommation y représente 37%, en augmentation d’un point. Le crédit à l’habitat est, lui, en recul d’un point et représente 63% de l’endettement. Dans la même dynamique qu’en 2018, cet endettement est détenu par le banques à hauteur de 84%.

Crédit à l’habitat : moins de bénéficiaires, moins de volume et taux d’intérêt moyen en baisse

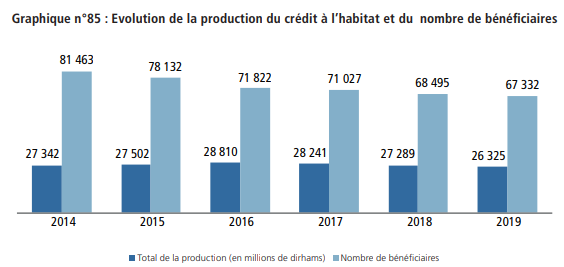

Sur 2019, l’encours des crédits à l’habitat des ménages a augmenté de 3,8% pour se situer à 226,3 milliards de dirhams (en prenant en compte les financements participatifs de l’immobilier sous forme de Mourabaha pour 5,7 milliards de dirhams).

Malgré cette hausse, la production des crédits à l’habitat ainsi que le nombre de bénéficiaires ont diminué sur 2019. La production de crédit a baissé de 3,5% sur l’année pour s’établir à 26,3 milliards de dirhams, quand le nombre de bénéficiaires a diminué de près de 1,7% de 2018 à 2019. Un recul qui traduit une conjoncture immobilière compliquée avec des transactions en diminution de 10,8% sur l’année 2019. Un repli « reflétant une baisse de 35% pour les prêts encouragés par l’Etat et une hausse de 11% pour les prêts libres », indique BAM.

BAM détaille dans son rapport que « le montant moyen de crédit s’est chiffré en 2019 à 391 000 dirhams, en baisse de 7.000 dirhams par rapport à l’année précédente ».

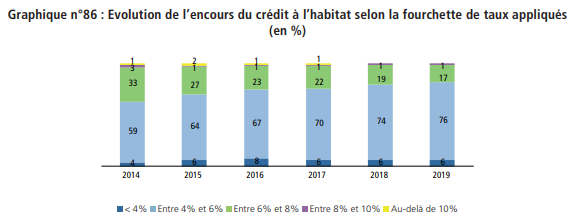

Concernant les taux appliqués à ces prêts à l’habitat, 76% des crédits sont contractés à des taux oscillant entre 4 et 6% avec un taux moyen annuel de 4,45%, en baisse de 48 points de base comparé à une année auparavant.

La durée de remboursement de ces prêts à l’habitat, quant à elle, s’est légèrement allongée pour se situer en moyenne à 20,1 années contre 19,8 années en 2018. En effet la part des crédits arrivant à maturité sur une durée de plus de 20 ans s’est accrue de 3 points passant de 55% des crédits à l’habitat octroyés en 2018 à 58% en 2019.

Portrait du consommateur des prêts habitant

Mais quid des bénéficiaires de ces crédits ? Dans son rapport, BAM dresse une cartographie des caractéristiques de revenues, de la situation socio-professionnelle et du lieu géographique des personnes contractant ces crédits immobiliers.

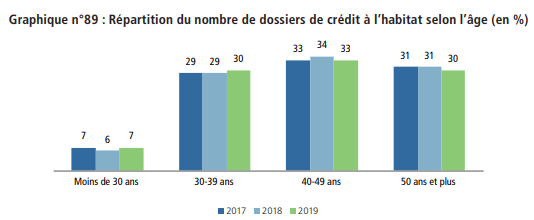

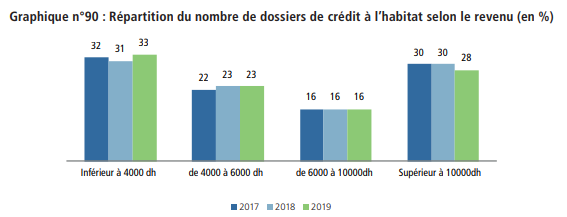

Plus de 60% des dossiers de crédit à l’habitat concernent des personnes de 40 ans et plus. 33% des dossiers de crédits immobiliers en 2019 ont concerné des personnes dont le revenu était inférieur à 4.000 dirhams par mois, en progression de deux point par rapport à l’année 2018. Concernant les revenus plus élevés situés au-delà de 10 000 dirhams par mois, ces derniers représentaient 28% des dossiers en chute de 2 points par rapport à 2018.

Sur les mêmes tendances que les années 2017 et 2018, 80% des dossiers de crédits à l’habitat étaient générés par des personnes issues des catégories socio-professionnelle « salariés » et « fonctionnaires ».

La région Casablanca-Settat rassemble, sur l’année 2019, 37% des bénéficiaires de crédit à l’habitat devant la région Rabat-Salé-Kénitra qui regroupe depuis 3 années consécutives 19% des bénéficiaires de crédit à l’habitat.

Si le crédit immobilier tourne au ralenti, le crédit à la consommation est quant à lui sur un autre trend.

Financement à la consommation: on s'endette plus, sur la même durée

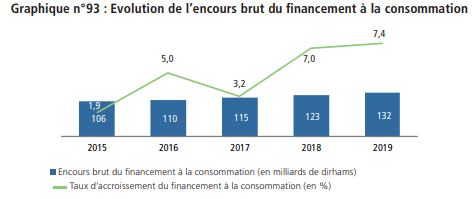

Autre segment de la dette des ménages, le crédit à la consommation a atteint un encours de 132 milliards de dirhams, en hausse de 7,2% par rapport à 2018. « Cette tendance concerne aussi bien les crédits distribués par les sociétés de crédit à la consommation (+7,4% contre 8%) que les banques (7,4% contre 6,2%) », indique BAM dans son rapport annuel.

Concernant la durée de contraction de ces derniers, exactement comme en 2018, 75% de ces prêts étaient octroyés sur des durées de 5 ans et plus et 5% concernait des courtes durées inférieures à 3 ans.

Au niveau du montant moyen de ces prêts, il a augmenté de 3.000 dirhams par rapport à l’année 2018 et se situe pour 2019 à 54.000 dirhams, indique Bank Al Maghrib.

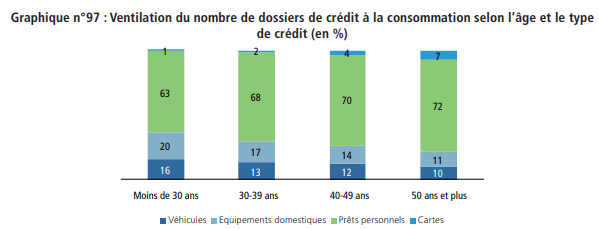

D’après les statistiques dressées par l'échantillonnage de Bank Al Maghrib, ces prêts sont majoritairement contractés par des personnes âgées de 50 ans et plus, et ce, à hauteur de 40% du nombre de dossiers sur 2019. 75% des dossiers sur cette même année, ont été déposés par des personnes de 40 ans et plus.

Concernant ces différentes tranche d'âge, le type de crédit à la consommation est destiné à un usage différent, même si le prêt personnel reste l'apanage de la majorité avec une part de 70%.

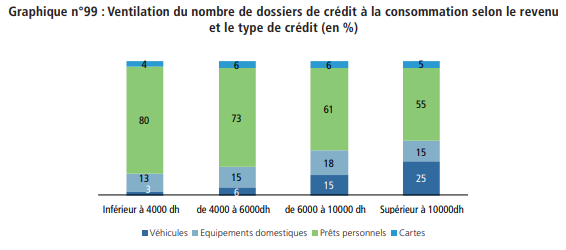

Concernant le revenu des personnes contractant des crédits à la consommation, le trend est resté très similaire par rapports aux années 2017 et 2018 dans le sens où 36% des dossiers de crédit à la consommation concernent des personnes ayant un revenu inférieur à 4.000 dirhams. 41% des dossiers concernent des personnes possédant des revenus de 6.000 dirhams et plus.

Mais en fonction du niveau de revenus, les prêts à la consommation ne sont pas dirigés vers le même type de crédit. Sur 2019, on observe que les revenus les plus faibles ont dirigé leurs prêts vers du personnel quand les plus aisés disposent d'une plus forte propension à l’achat (d’équipement ou de véhicules).

Dans son rapport, BAM indique que « les salariés et les fonctionnaires ont disposé, en 2019, de parts stables de 49% et 34% dans l’attribution des crédits à la consommation. Le reliquat est détenu par les retraités (7%), les artisans et commerçants (5%) et les professions libérales (5%) ». Le document pointe également le fait que géographiquement, l’axe économique Casablanca-Rabat capte une majorité de ces prêts avec respectivement 29% pour Casablanca et 18% pour la capitale.

Les impayés bancaires en forte augmentation

Cela dit, les créances en souffrances détenues sur les ménages ont poursuivi leur aggravation. En effet, le rapport de BAM précise que « l’encours des créances en souffrance détenues par les banques sur les ménages s’est accru de 11,8% à 23,7 milliards, après une hausse de 15,1% une année auparavant, soit un taux de risque de 8%, contre 7,5% en 2018 ». Cependant, « les créances en souffrance portées par les sociétés de crédit à la consommation ont décéléré à 5,3%, soit 5,9 milliards de dirhams, contre 10,6% l’année précédente, induisant un taux de risque en baisse à 10,2% contre 10,4% en 2018 ».

En 2018, le taux de risque des crédits à l’habitat était de 6,5%. Il est passé à 6,8 en 2019. Idem pour le crédit à la consommation qui a vu son taux de risque passer d’une année sur l’autre de 10,3% à 10,7%.

>>Lire aussi : Les impayés bancaires des Marocains s’accumulent à un rythme inquiétant

Vous avez un projet immobilier en vue ? Yakeey & Médias24 vous aident à le concrétiser!Si vous voulez que l'information se rapproche de vous

Suivez la chaîne Médias24 sur WhatsApp

CFG Bank : indicateurs en forte hausse à fin mars, RNPG 2024 attendu en hausse de 40% à 50%

Disway : baisse de 9% du chiffre d’affaires à fin mars

Crédit du Maroc : hausse de 16,5% du RNPG au 1er trimestre 2024

Oncorad : “D’ici début 2026, nous souhaitons tripler la valeur du groupe” (Redouane Semlali)

BKGR anticipe une hausse de 13,4% de la capacité bénéficiaire de la cote cette année à 33,2 MMDH