Majorel: Saham encaisse près de 500 millions de dirhams de plus à l’Euronext

L’IPO Majorel, première cotation à l’Euronext d’une co-entreprise marocaine, est désormais bouclée. Après le placement privé de 20% du capital de la société pour un prix de 3,3 milliards d’euros, les deux actionnaires du spécialiste du nearshoring ont procédé, début octobre, à la cession de 2,8% du capital au marché.

Cette cession correspond à l’option de sur-allocation qui était attachée à la vente privée dans le montage de l’opération. Une option par laquelle la banque conseil de l’IPO pouvait vendre jusqu’à 3% du capital de Majorel, dans un délai d’un mois, aux investisseurs qui le souhaitent. L’option pouvait être exercée, ou non, selon la demande du marché.

Une opération à 4 milliards de dirhams…

Finalement, l’option a été presque totalement consommée, la banque conseil du groupe, BNP Paribas, ayant placé 2,8% du capital de Majorel dès les deux premières semaines qui ont suivi la première cotation du titre, le 24 septembre.

Une opération qui a eu deux conséquences : encore plus de cash pour Saham et son partenaire allemand Bertelsmann, qui ont encaissé 92,4 millions d’euros. Un montant qu’ils se partagent à égalité, chacun d’eux ayant cédé 1,4% du capital.

Pour Saham, cela fait une recette de 46,2 millions d’euros (au prix de cotation du titre), soit près de 500 millions de dirhams. Une coquette somme qui s’ajoute aux 330 millions d’euros (près de 3,4 milliards de dirhams) encaissés par Saham au moment du placement privé du 24 septembre.

Au total, Saham récolte dans cette opération, où il n’a cédé que 11,4% du capital de Majorel, près de 4 milliards de dirhams. Un gros montant qui serait rapatrié totalement au Maroc, comme nous le confiait une source proche du dossier.

Deuxième conséquence de l’exécution de cette option : la part de Saham et de Bertelsmann dans le groupe baisse à 38,10% chacun, pour un flottant qui est monté à 23,8%, selon les données d’Euronext.

Les deux partenaires gardent ainsi la majorité de Majorel, et chacun disposant de sa minorité de blocage…

Un titre à acheter selon le consensus du marché

Entre-temps, le titre suit son cours normal de vie sur la place d’Amsterdam, avec sa volatilité, ses vicissitudes. Introduit le 24 septembre à 33 euros, il se négocie, à l’heure où ses lignes sont écrites, à 29,9 euros, soit une baisse de -9,3%.

Mais à l’Euronext, chaque jour apporte son lot de surprises et la logique de trading au quotidien ne suit pas les fondamentaux de la société comme dans tout marché hyper-liquide. Depuis sa première cotation, le cours de l’action a varié entre un plus haut de 33,18 euros et un plus bas de 22,92 euros.

Des variations auxquelles les actionnaires de référence du groupe ne prêtent pas trop attention, comme nous le confiait le jour de l’IPO une source proche du dossier.

"Les actionnaires de référence de Majorel ne prennent pas en compte la performance du marché dans leur décision. Mais ils ont fait un pari juste, car ils avaient une base d’investisseurs très qualitatifs de long terme souhaitant les accompagner, ce qui les a encouragés à sortir sur le marché même si les indices étaient en baisse."

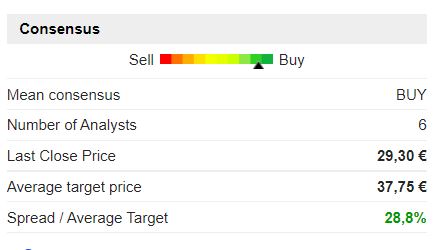

Si le titre vacille au jour le jour, les analystes financiers recommandent l’action à l’achat ; le consensus du marché tablant sur un prix cible de 37,75 euros, soit un potentiel de hausse de 28,8%. Des prévisions qui se basent sur les perspectives du groupe, mais aussi sur ses résultats actuels, notamment ceux communiqués en octobre sur les réalisations du troisième trimestre.

Des résultats en forte progression et une expansion territoriale qui se poursuit

Un trimestre qui a connu une croissance de 30% des revenus nets du groupe, portant la croissance annuelle de ses revenus à 33% pour un montant de 1,2 milliard d’euros, contre 987 millions d’euros sur la même période de 2020.

Des performances saluées par les analystes, qui ont été suivies le 22 novembre par l’annonce du rachat, par Majorel, de l’un des principaux opérateurs de nearshoring en Turquie, Mayen Telekomünikasyon Hizmetleri A.Ş. Une nouvelle opération de croissance externe qui sera clôturée le 31 décembre et sera effective le 1er janvier 2022, sous réserve de l’approbation antitrust, souligne le groupe dans un communiqué adressé au marché.

Et Majorel ne compte pas s’arrêter là, poursuivant son objectif d’être dans le top 3 des acteurs mondiaux du secteur. Dans sa présentation de résultats aux investisseurs, son management a annoncé que le groupe est en cours de concrétiser trois opérations de croissance externe en Croatie, en Macédoine du Nord et au Ghana. Des territoires qui se rajouteront aux 31 pays où le groupe est déjà présent.

Vous avez un projet immobilier en vue ? Yakeey & Médias24 vous aident à le concrétiser!Si vous voulez que l'information se rapproche de vous

Suivez la chaîne Médias24 sur WhatsApp

L'immobilier à Benslimane, ville en devenir : prix, volume de transactions, évolution...

Assurances : le secteur doit se moderniser pour faire face aux incertitudes grandissantes

Bourse : nouveau record pour Addoha avec plus de 230 MDH échangés au cours de la séance

Créations d’entreprises : un démarrage maussade en janvier 2024

Addoha et Alliances ont atteint des volumes d'échange records à la cote le 9 avril