Banques. Le taux des impayés devrait monter à 10% selon Abdelaziz Enasri

Expert international en gestion des risques, Enasri estime que cette montée des impayés nécessitera un effort de provisionnement de plus de 18 milliards de dirhams en 2020. Ce qui affectera lourdement les résultats des banques et nécessitera de grandes opérations de renflouement de leurs fonds propres.

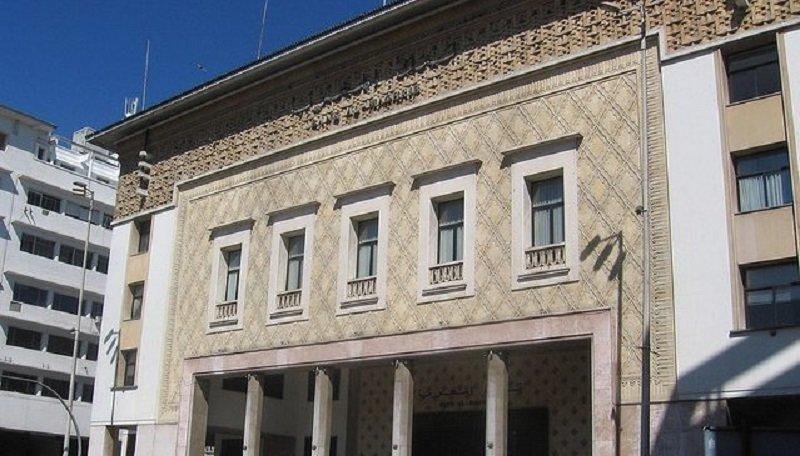

Montées fin mai à 8%, selon les données publiées mercredi 1er juillet par Bank Al Maghrib, les créances en souffrances devront continuer sur leur tendance haussière sur le reste de l’année. Fondateur du cabinet parisien Blue Cap, spécialisé dans la gestion des risques financiers, Abdelaziz Enasri estime que ce taux passera dans le scénario le plus optimiste à 10% d’ici fin 2020.

Une conséquence directe de la crise du Covid-19. “A fin mai, le chiffre de 8% ne reflète pas toute la situation des impayés qui doivent être plus importants dans la réalité. Car le processus de provisionnement au sein des banques prend en moyenne trois mois. Les vrais chiffres ne vont apparaître qu’à partir de juillet”, tient-il d’abord à souligner.

Cette casse dans les crédits bancaires ne proviendra pas, selon lui, des crédits distribués depuis fin mars pour le soutien aux entreprises, car cette catégorie est majoritairement garantie par l’Etat. En cas de défaillance, les banques sont couvertes, et c’est le contribuable qui paiera les pots cassés, comme nous l’expliquait Saâd Bendidi dans une récente interview.

“Le risque de contrepartie pour les banques proviendra du stock de crédits consentis avant la pandémie. La crise économique va se traduire par une baisse d'activité des entreprises, des pertes de revenus pour les ménages et la défaillance inéluctable d’entreprises dans plusieurs secteurs d’activité. Ce qui va se traduire mécaniquement par une augmentation des impayés des banques”, précise Abdelaziz Enasri.

"36 milliards à provisionner sur deux ans" !

Cette augmentation de 2 points des impayés va se traduire pour les banques par une grande vague de provisionnement, que notre expert estime à plus de 18 milliards de DH en 2020. Une estimation qui se base sur l'encours des crédits bancaires à fin 2019 qui était de 917 milliards de dirhams.

Et la tendance ne s'arrêtera pas en 2020, car Enasri estime que le même effort de provisionnement devrait être consenti en 2021, si la reprise de l’économie ne se fait de manière rapide. “Au total, les banques devront provisionner jusqu’à 36 milliards de dirhams d’ici fin 2021”, prévoit-il.

Un montant astronomique qui affecte les banques sur deux plans, selon lui.

D’abord sur les résultats financiers qui seront lourdement impactés. En 2019, le secteur bancaire a engrangé des bénéfices de près de 15 milliards de dirhams. Des provisions de 18 milliards effaceront-elles tous les bénéfices du secteur ? Enasri pense que l'impact ne sera pas total sur le compte de résultat, car si les dotations vont augmenter, les reprises sur provisions (remboursements ou recouvrements de vieilles créances en souffrance) --même si elles vont diminuer en raison de la crise-- vont amortir le choc. “On ne peut pas dire que tous les bénéfices seront épongés, mais les résultats seront lourdement impactés aussi bien en 2020 qu’en 2021”, estime-t-il.

L’effet le plus direct se ressentira, selon lui, sur le bilan des banques. “Les provisions viennent en diminution des fonds propres. Si on provisionne 18 milliards, il faut donc prévoir des renflouements au moins équivalents pour maintenir le même niveau de fonds propres et rester en phase avec la réglementation bancaire”, explique-t-il.

En plus des pertes qui seront subies, les banques seront donc appelées à renflouer massivement leurs fonds propres cette année. Des opérations d'augmentation de capital sont ainsi à prévoir, mais pas seulement, car les banques peuvent recourir, selon Enasri, à des instruments hybrides : de la dette qui s’apparente à des capitaux durs. Comme la levée obligataire de 1,5 milliard de dirhams qui vient d’être bouclée le 25 juin par Attijariwafa bank. Une levée structurée en obligations subordonnées pour 500 MDH et en obligations perpétuelles pour un montant d’un milliard de dirhams. Une opération qui ne sera certainement pas la dernière de l’année…

Faut-il faire une pause sur les règles de Bâle III ?

Ce grand effort demandé aux banques pousse certains économistes à revendiquer une pause sur les règles prudentielles pour laisser le système financier respirer. Et pour qu’il puisse surtout participer ainsi à l’effort de relance. Des revendications mondiales, que l’on retrouve également au Maroc.

Sans faire une pause sur les règles de Bâle III actuellement en vigueur, Bank Al Maghrib a déjà consenti un allègement de ses ratios réglementaires justement pour ne pas asphyxier les banques et leur donner de la marge pour continuer de financer l’économie.

Sur la partie fonds propres, la banque centrale a fait baisser ses ratios de 50 points de base sur une période de 12 mois : le Tier 1 est passé ainsi à 8,5% quand le le fameux ratio Cooke des 12% est passé à 11,5%.

>>>Lire à ce sujet. Financement bancaire : Abdellatif Jouahri plus flexible que jamais

Mais selon Abdelaziz Enasri, la banque centrale ne doit pas aller encore plus loin dans cet allègement, et surtout, ne pas faire une pause sur les règles de Bâle III comme revendiqué par certains économistes. “Ces règles sont certes strictes, mais c’est ce qui permet aux banques de rester solides et résilientes en cas de choc. Je ne pense pas que le Wali de la Banque centrale va lâcher sur ce point”, estime-t-il. .

En revanche, il y a d’autres méthodes, selon lui, qui permettent d’alléger les exigences en fonds propres sans pour autant toucher aux fondamentaux réglementaires. Comme le changement des modèles d’appréciation des risques et de calcul des exigences en fonds propres. “Le régulateur peut uniformiser les pratiques dans le cadre d’un modèle standard unifié, car les modèles internes des banques ont souvent tendance à surestimer la partie des risques non modélisables”, explique-t-il.

En termes plus clairs, Enasri estime qu’en changeant simplement de modèle d’évaluation, on peut arriver à un allègement des exigences en fonds propres.“Aujourd'hui, chaque banque a son propre modèle interne d'évaluation des risques. Pour réduire le risque de 1%, un modèle peut vous calculer une exigence en fonds propres de 1 milliard de dirhams par exemple. L'idée, c'est de revoir ces modèles de calcul pour aboutir à moins d'exigences en fonds propres. Et ces modèles doivent être proposés par le régulateur et uniformisés au niveau de tous les secteurs”, explique-t-il..

Mais cela suppose selon lui une étude approfondie par le régulateur des modèles actuels. Comme ce qui a été fait en Europe. “La problématique des règles prudentielles est beaucoup plus importante et l’on ne peut pas les remettre en cause sans faire un diagnostic, comme ce fut le cas en Europe à travers les différentes missions menées par la BCE et plus particulièrement le TRIM «Target Review of internal models », qui a permis de mieux comprendre les modèles internes utilisés par les banques pour définir les exigences en fonds propres, comprendre leur complexité et leur cohérence avec la cartographie des risques de la banques”, explique-t-il.

L'objectif final de ces différentes missions menées par la BCE a été de revoir les méthodes de calcul des exigences en fonds propres des banques sans remettre en cause les règles prudentielles.

En changeant donc simplement de méthode de calcul, et en l'uniformisant sur l'ensemble du secteur, les exigences en fonds propres peuvent être allégées soutient ainsi Abdelaziz Enasri.

Mais au-delà de ces sujets techniques, de changement de modèles mathématiques de calcul, Enasri estime que cette problématique de la montée des risques ne peut être résolue que si l'Etat innove en matière d'intervention dans l'économie en ces temps de crise pour relancer rapidement la machine et empêcher les faillites en cascade et les pertes d’emplois qui en découleront. Il propose en cela la mise en place de mécanismes de recapitalisation des entreprises en difficulté, au lieu des simples crédits de relance distribués par les banques sous garantie étatique.

“Certes les règles prudentielles actuelles engendrent des externalités négatives pour les banques et peuvent limiter leurs interventions, mais actuellement le problème se situe au niveau exogène du risque de crédit, qui est très sensible à la conjoncture économique et la situation financière des entreprises. Seul l’Etat à travers des interventions en fonds propres dans les entreprises pour limiter les défaillances et les pertes d’emplois peut s’avérer bénéfique dans la conjoncture actuelle”, conclut-il.

Vous avez un projet immobilier en vue ? Yakeey & Médias24 vous aident à le concrétiser!

Si vous voulez que l'information se rapproche de vous

Suivez la chaîne Médias24 sur WhatsApp

“Le Maroc peut lorgner 5% ou 6% de croissance économique” (Maxime Darmet, Allianz)

L'immobilier à Benslimane, ville en devenir : prix, volume de transactions, évolution...

Assurances : le secteur doit se moderniser pour faire face aux incertitudes grandissantes

Bourse : nouveau record pour Addoha avec plus de 230 MDH échangés au cours de la séance

Créations d’entreprises : un démarrage maussade en janvier 2024