Label'Vie : CFG maintient sa recommandation d'acheter le titre qui devrait bondir de 17%

Dans une note de recherche diffusée ce jeudi 29 avril, CFG Bank maintient sa recommandation d’acheter le titre Label’Vie qui devrait progresser de 17%. Un analyste de la place trouve que la forte hausse du titre est raisonnable, puisqu’il offre la croissance et la visibilité aux investisseurs.

CFG Bank réitère sa recommandation d'acheter le titre Label’Vie dans une note de recherche, diffusée ce jeudi 29 avril, intitulée : « 2021 une année de consolidation pour Label’Vie avant de renouer avec la croissance ».

Cette note est publiée à la lumière des réalisations du groupe LabelVie au titre de l’année 2020. Ainsi, CFG a procédé à une mise à jour de ses projections financières et de son cours cible. Cette note de recherche a pour objet de présenter ses nouvelles hypothèses de croissance et de marges sur les années à venir.

Le cours cible fixé par CFG est de 4.098 DH par action, contre un cours de 3.500 DH (observé à la clôture de la séance de ce jeudi 29 avril). Le titre LBV garde ainsi un potentiel d’appréciation de 17%.

Cette recommandation à l’achat s’appuie sur les éléments suivants :

> Un marché à très fort potentiel de développement, avec un taux de pénétration de la grande distribution de seulement 17% au Maroc ;

> Une stratégie de développement ambitieuse permettant de pleinement capturer la croissance potentielle de ce marché via différents formats de magasins, et l’ouverture chaque année d’environ 18.000 m² de surface de vente additionnelle ;

> Le succès confirmé des supermarchés et hypermarchés du groupe grâce à ses efforts en vue d’adapter le mix-produits, la politique tarifaire, la qualité de service aux différentes populations cibles, ainsi qu’à la montée en puissance des marques propres Carrefour dans les ventes du groupe ;

> Une forte croissance des réalisations opérationnelles du groupe se matérialisant par le renforcement continu du pouvoir de négociation auprès de ses fournisseurs et une meilleure dilution de ses coûts fixes ;

> La montée en puissance des ventes des magasins Atacadao suite aux changements stratégiques opérés sur le business model de ce concept courant 2017 (CA +19% en 2017, +6% en 2018 et + 22% en 2019). Cet élan a été toutefois provisoirement freiné en 2020 par l’impact de la crise sanitaire sur l’activité des CHR (les CHR représentent 35% du CA des Atacadao), mais devrait se poursuivre à moyen long terme. Atacadao est un concept ingénieux visant à augmenter indirectement le taux de pénétration de la GMS au Maroc tout en préservant la pérennité de la distribution dite traditionnelle ;

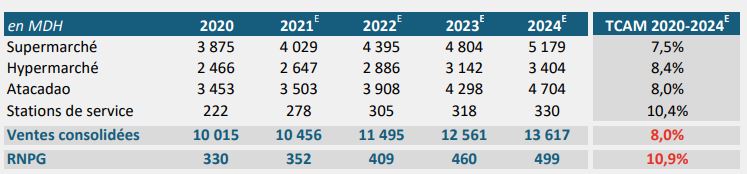

> Bien que traitant à un PER supérieur à celui du marché dans son ensemble, celui-ci se justifie amplement par sa croissance très largement supérieure à celle du marché. Par ailleurs, son potentiel de croissance à long terme justifierait, selon CFG, qu’elle traite durablement à des niveaux de valorisation plus importants que ceux du marché. En effet, le RNPG devrait progresser selon un TCAM de 11% entre 2020 et 2024E.

Le RNPG devrait progresser de 6,6% en 2021

CFG bank anticipe que 2021 sera une année de consolidation pour le groupe LabelVie.

« En effet, le prolongement de l’état d’urgence sanitaire et du couvre-feu jusqu’à nouvel ordre et la fermeture des frontières avec nos principaux partenaires économiques continueront d’impacter les ventes du groupe », explique la banque.

Dans ce contexte, les ventes au T1-2021 devraient pâtir d’un effet de base défavorable en lien avec la non-récurrence de l’effet de stockage enregistré suite à l’annonce du confinement général en mars 2020 et d’une dégradation de la conjoncture économique au T1-2021 par rapport au à la même période de l’année précédente.

Tenant compte de ces facteurs, CFG prévoit une progression de seulement 4,4% des ventes du groupe en 2021 à 10.456 MDH, portée principalement par la contribution sur une année pleine des ouvertures opérées en 2020 et la contribution des ouvertures prévues courant 2021. Les hypothèses de CFG intègrent une stabilisation des ventes du périmètre constant.

De son côté, la marge directe devrai revenir progressivement vers un niveau plus normatif, estimé par la banque à 11,8% en 2021 (contre 12,1% en 2020). La contraction du taux de marge directe devrait se refléter sur les taux de marges opérationnelles. Ainsi, le résultat d’exploitation devrait se maintenir au même niveau que l’année dernière à 541 MDH, induisant une marge d’EBIT en baisse de 20 points de base à 5,2%.

In fine, le RNPG devrait progresser de 6,6% en 2021 pour s’établir à 352 MDH, soit une marge nette de 3.4%. La banque souligne que le résultat net intègre des charges non courantes estimées à 30 MDH dont 10 MDH sont relatives à l’amortissement sur 5 ans de la contribution du groupe au fonds spécial dédié à la gestion du Covid-19, et 20 MDH relatives aux mesures sanitaires déployés par le groupe.

A partir de 2022, le groupe devrait renouer avec la croissance et enregistrer des ventes et un RNPG en hausse de respectivement 10% et 16%.

Evolution des ventes consolidées et du RNPG sur la période 2020-2024

Source :CFG.

La forte progression du titre est raisonnable

En bourse, le titre a enregistré une hausse de 9,38% depuis le début de cette année jusqu’à la séance de ce jeudi, contre une hausse de 4,54% pour le MASI, pour atteindre un cours de 3.500 DH.

Commentant la progression du titre, un analyste d’une société de bourse de la place, contacté par LeBoursier, souligne que «le titre peut sembler cher, mais son prix est raisonnable. Cela s’explique par le fait qu’il s’agit d’une valeur de croissance par excellence. De plus, les investisseurs qui l’acquièrent en cette période se projettent sur ses réalisations futures. Ils se positionnent donc sur ce titre pour bénéficier de sa croissance future ».

De plus, « le groupe offre une bonne visibilité grâce entre autres à son réseau de distribution qui reste robuste et à l’importance de sa surface de vente », continue-t-il.

« Donc ce titre offre la croissance et la visibilité. Et dans le contexte actuel marqué par les incertitudes, ces deux éléments se payent cher. La croissance continue de son cours est bien fondée», souligne-t-il.

Evolution du cours de Label’Vie

Graph LABEL VIE P

Vous avez un projet immobilier en vue ? Yakeey & Médias24 vous aident à le concrétiser!Si vous voulez que l'information se rapproche de vous

Suivez la chaîne Médias24 sur WhatsApp

Sanlam Maroc : OPA autorisée, reprise de la cotation ce mardi

Le titre Timar suspendu à la Bourse de Casablanca après une offre publique de retrait obligatoire

Voici ce que l’on sait sur les dividendes et rendements distribués au titre de l’année 2022

Alliances : mal valorisé, le titre dispose d'une bonne marge de progression (expert)

Hausse de la bourse : les investisseurs semblent anticiper de bonnes nouvelles au Conseil de Bank Al-Maghrib